房企年内境外融资破3000亿元,未来谁还可以海外发债?

综合2019-07-26 11:36:33来源:中房网

中房网讯 随着今年国内融资渠道不断收紧,房企被迫选择海外发债进行融资。

尤其7月份,海外融资规模井喷,海外发债利率整体飙升,成本高企。为了防范金融风险和利率的不确定性,管理层出手对房地产海外融资进行收紧,稳定房地产销售预期和防范海外发债风险。

境外发债收紧

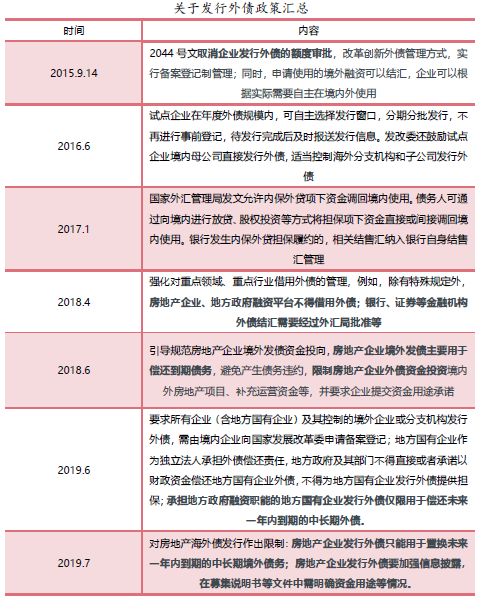

根据国家发改委7月12日发布的关于对房地产企业发行外债申请备案登记有关要求的通知,房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。

发改委通知中还要求,房地产企业应制定发行外债总体计划,统筹考虑汇率、利率、币种及企业资产负债结构等因素,稳妥选择融资工具,灵活运用货币互换、利率互换、远期外汇买卖、期权、掉期等金融产品,合理持有外汇头寸,保持境内母公司外债与境外分支机构外债、人民币外债与外币外债、短期外债与中长期外债、内债与外债合理比例,有效防控外债风险。

事实上,早在去年6月,国家发改委有关负责人就曾表示,要引导房地产企业境外发债资金投向,房地产企业境外发债主要用于偿还到期债务,避免产生债务违约,限制房地产企业外债资金投资境内外房地产项目、补充运营资金等,并要求企业提交资金用途承诺。

而此次发文则意味着有关房地产企业境外发债的监管再度收紧。有分析认为,未来可以进行境外发债的房企必须满足“存在一年内到期的中长期境外债”这一要求,因此对其他房企而言,海外发债的渠道被关闭。

对此,中信建投首席房地产分析师陈慎认为,“此次融资政策更多体现为结构化调控和窗口指导,而不是‘一刀切’收紧。融资监管的意图在于通过控制融资来平抑部分城市土地市场热度,从而平稳房地产市场销售终端预期,降低房企未来潜在经营风险。”

年内境外融资破3000亿元

根据申万宏源统计,今年上半年,中国房地产企业累计在境外新发和增发美元高息票据约385亿美元,同比增长28%,超过2017年全年发行额,相当于2018年全年发行额的八成,而同期到期的美元债额度约165亿美元。而就在7月初闻讯房地产信托融资将收紧后的一周里,又有约15家房地产企业火速在离岸市场发行了总计约50亿美元的外债以备粮草。

由此,截至7月7日,中国房企累计境外融资已超过435亿美元,约为2990亿元人民币。加上近两周碧桂园、中国金茂等房企发布的美元债融资计划,这意味着年内中国房企境外融资已超过3000亿元人民币。

“过去两年,房企扩张较快,借了不少规模较大的债,由于受借款和还款周期的影响,很多房企今年的资金兑付压力都比较大。”同策研究院总监张宏伟表示,鉴于资金链压力,过去杠杆率比较高的房企可能出现资金链紧张的情况,下半年房企之间的并购案将会随之增加。

哪些房企目前还可以进行海外发债?

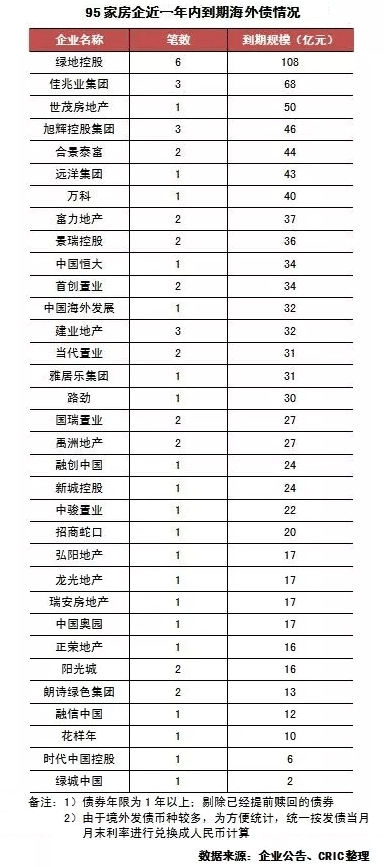

虽然年内境外融资额达3000亿元,但按照政策规定,未来将仅有存在一年内到期海外债的企业可以进行境外发债。如果自政策出台日起算,目前房企可再发行海外债不足千亿元。

值得注意的是,2019年上半年部分企业发行的境外债有不少是用于偿还近期到期的债券,也就意味着未来短时间内,房企可发行的境外债券规模可能更小。

据克而瑞研究中心不完全统计,95家房企一年内到期的中长期海外债共有53笔,折合人民币约为982亿元,覆盖有33家房企。近一年内到期的海外债中,绿地控股以6笔境外债合计约108亿元人民币到期额位居首位,此外,还有佳兆业、世茂、旭辉、合景泰富、远洋、万科6家房企到期规模达到40亿及以上。

此外,截至上半年,95家房企中还有33家房企自2012年以来未发行过海外债,比如东原地产、奥山集团、光明地产等企业,也就意味着这些企业未来将不会有机会发行海外债,在发改委778号通知一出,企业就被切断了进行海外发债的资格。

可以预见的是,此次新规之后,年内房企的融资压力将进一步加大。与此同时,高利率成本发行海外债的房企,也不能再利用低成本债券进行置换,房企的融资成本或将进一步走高。

中房研协测评研究中心分析认为,随着海外债集中进入偿还期,在房企国内外融资渠道收紧、融资成本高的情况下,房企负债压力高企。对于大型房企来说,主要融资来源于银行贷款,相对还款压力较小。而对于依赖境外债券融资且境外债券占公司总融资规模较大的企业,在海外发债利率整体飙升的背景下,面临偿还压力较大。预计下半年,房企的工作重心将转向降杠杆和加快资金回笼。

来源:证券日报、南方日报、克而瑞地产研究、中房研协测评研究中心,中房网综合整理

房企年内境外融资破3000亿元,未来谁还可以海外发债?

2019-07-26“找钱”之路似乎越来越不好走了。调控加码!苏州楼市“求降温”

2019-07-25限购、限售双双升级。上半年50个城市房价收入比排名出炉,哪些城市购房难度最大?

2019-07-24上半年全国房价收入比创历史新高,50城房价收入比小幅下降。新城控股:正计划转让40个项目,今年2700亿目标不变

2019-07-23新城控股的危机还在发酵。五家房企入围世界500强

2019-07-23上榜的房地产企业均来自中国!开封楼市限售松绑“一日游”,释放什么信号?

2019-07-22调控非儿戏。16城住房租赁市场将获财政支持,为何这些城市入围?

2019-07-19示范城市确定后,中央财政将按城市规模分档,给予奖补资金支持。警惕!二线城市土地存货压力快增

2019-07-18二线城市的拿地价值正在逐渐减小,开发商应有所警惕。