房贷利率上涨趋势明显,短期难回调

综合2019-09-12 11:58:56来源:中房网

中房网讯 在近期接踵而至的全方位楼市紧缩调控措施下,房贷利率上行趋势继续蔓延。

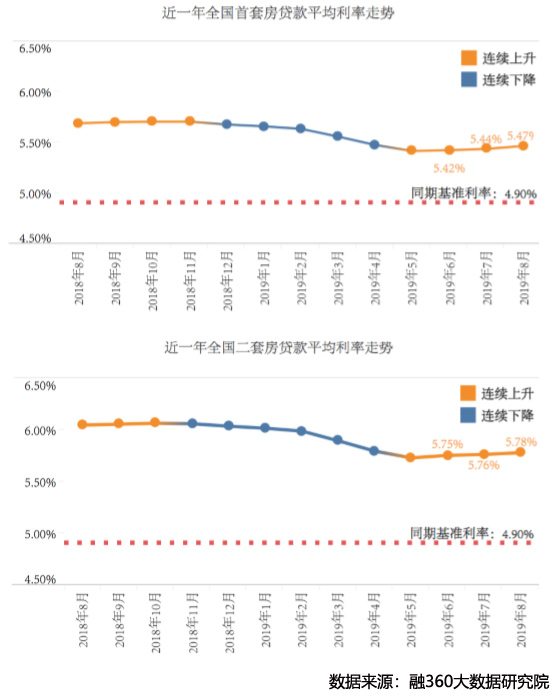

融360大数据研究院近日发布的《2019年8月中国房贷市场报告》显示,其重点监测的35个城市中,全国首套房贷款平均利率为5.47%,环比上涨了3个基点;二套房贷款平均利率为5.78%,环比上涨2个基点。与前几月相比,房贷利率上涨趋势的覆盖城市数量和上涨幅度,均呈现上升态势。

上涨趋势蔓延全国首二套房贷利率平均水平再上涨

首套房贷方面,报告显示,8月17个城市首套房贷利率水平有所上涨。监控的35个城市中,已有两城首套房贷利率进入“6时代”。其中,苏州已三连涨,首套房贷平均利率环比上涨1个基点,达6.04%;南宁首套房贷平均利率6.01%,较7月的5.9%环比上涨11个基点。

分城市来看,17个城市房贷利率水平本月有所上涨,15城维持上月水平,仅武汉、东莞和长春3个城市的首套房贷利率水平有所下调。

一线城市中,8月广州地区首套房贷款利率平均水平环比上涨4个基点,其他城市维持上月水平不变;二线城市中,苏州、无锡、沈阳、长沙四个城市连续三个月上涨,昆明、佛山、成都、杭州也出现了两个月连涨。

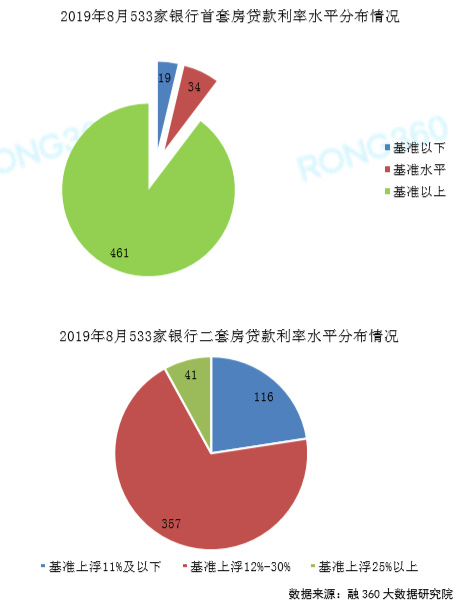

二套房贷方面,报告显示,重点监测城市二套房贷利率平均水平为5.78%,已连续三个月上浮。在重点监测的533家银行分(支)行中,357家房贷利率为基准上浮12%到30%。

综合来看,与6、7月相比,8月,房贷利率上涨趋势的覆盖城市数量和上涨幅度,均呈现出上升的态势。

此外,报告显示全国首套房贷平均利率最低的10个城市分别是上海、厦门、天津、乌鲁木齐、深圳、珠海、海口、哈尔滨、大连、杭州。全国二套房贷平均利率最低的10个城市分别是厦门、天津、上海、深圳、珠海、乌鲁木齐、杭州、广州、大连、福州。

百家银行面临调整,部分城市房贷或上浮

房贷利率定价基准的转化,无疑是普通购房者在近期最为关注的动向之一。

如果按照目前的LPR水平,首套房贷款水平下限为4.85%;二套房贷款水平下限为5.45%。虽然全国首套房和二套房贷款平均利率水平均远高于新政规定的利率下限,但在8月份仍有超过百家银行利率水平低于新规下限。

在融360大数据研究院监测的533家银行分(支)行中,除了停贷银行外,共有19家银行首套房利率水平仍在当前基准利率上执行优惠政策,且都位于上海。116家银行的二套房贷款利率水平低于5.45%,主要分布在上海、厦门、天津、深圳、广州等19个城市。

过渡期内,预计会有越来越多的银行在系统改造和合同修改完成后,开始对新增房贷使用LPR报价。随着新定价机制的逐渐成熟,银行普遍都会对LPR进行整数位加点,而非简单依据现有水平倒推。短期的波动不可避免,但应该都在用户的心理接受范围之内。而且,考虑到LPR未来下行的市场预期较大,房贷用户在接受新的定价模式和签订合同时也会比较顺利。

由于房贷新政自10月8日起实施,定价基准转换后,首套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率,二套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率加60个基点。这意味着如果9月20日LPR的最新报价没有下行,相关银行必须上调房贷利率水平,未来这些城市的房贷利率面临上涨压力。

房贷利率短期难回调

从这一轮的房贷利率上涨趋势来看,各地多是由国有大型商业银行及股份制银行带头上调,其他银行跟进。从资金成本的角度来看,国有大行的资金成本往往较低,而个人住房贷款又是国有大行非常重视的个人信贷资产,上调房贷利率的内部压力和内部动力相对较小,这波调整可能更多地带有政策意味。

下半年来,管理层对房地产市场“房住不炒”的坚定表态以及密切监控房地产融资的一系列动作,都表明了坚决遏制房地产市场杠杆率进一步提升的决心。

根据中原地产统计,仅在8月份,各地针对房地产的调控政策合计达60次。就在近期央行降准前,监管部门已经多次针对房地产收紧政策,避免资金违规流入房地产。而2019年以来,房地产金融政策的收紧也成为最主要特点。

“7月份以来,包括银行贷款、信托贷款等在内的房地产融资渠道全面收紧。长期而言,这有利于引导贷款结构优化,使金融资源更多地向制造业领域倾斜。然而,制造业贷款体量显着低于房地产贷款,加之外需低迷,短期内制造业贷款增量难以完全弥补房地产融资放缓带来的缺口。”兴业研究认为,此次降准的重要用意之一是对冲融资“去地产化”可能引发的信用收缩风险。

央行本次降准虽然降低了银行的融资成本,但不管是降准措施,还是LPR新报价机制的推出,最终都是期望通过银行传导,降低贷款实际利率。而对于房地产行业,政策层面明确提出“不将房地产作为短期刺激经济的手段”,监管层对资金围堵力度之大,违规检查之严远超以往。短期来看,房贷利率下降的可能性不大。

来源:融360大数据研究院、金融时报、经济参考报、长江商报,中房网综合整理

房贷利率上涨趋势明显,短期难回调

2019-09-12短期下行可能性不大。2019年八月房地产大事件盘点!

2019-09-11回顾是为了更好的前行。9家房企年度销售目标完成率超七成

2019-09-10“千亿阵营”进一步扩大,留给房企的时间不多了。央行降准,楼市影响几何?

2019-09-09央行强调非“大水漫灌”,稳健货币政策取向没变。全国住宅租赁价格连涨9个月

2019-09-06济南止跌回涨,乌鲁木齐同环比领跑。8月288城市房价出炉 涨幅持续收窄

2019-09-058月,全国288个地级以上城市的房价指数环比上涨0.27%,同比涨幅4.31%。注意!13个城市步入“超高房价”行列

2019-08-30百城房价涨幅曲线冲高回落,稳房价政策效应显现。百城住宅库存报告:一线城市去库存周期最大,燕郊超三年

2019-08-29百城住宅库存同比连增8个月,去化周期为9.3个月。