研究对象

中国房地产上市公司测评研究对象按如下方式确定:

1、在上海、深圳、香港、新加坡、美国等地上市,且主要业务位于中国大陆地区;

2、上市公司中房地产业务收入占整个营业收入的比例超过50%;

3、上市公司中房地产业务收入占营业收入的比例虽小于50%,但房地产业务属于该上市公司第一主营业务。

官方网站:中房网 www.fangchan.com

网络支持:新浪网、新浪乐居、新浪地产、地产人网

战略首发媒体:经济观察报、中国证券报、21世纪经济报道、京华时报、北京晨报、 国际金融报、中国房地产报、参考消息·北京参考、上海证券报、解放日报、第一财经、南方都市报、CCTV、BTV、东方卫视、旅游卫视、文艺之声

香港及境外发布:香港文汇报、中国日报、香港商报、新华社香港分社、新浪香港、大公报、头条日报、新报、信报、经济日报、都市日报、明报、东方日报、南华早报、成报、星岛日报、英文虎报、太阳日报、华尔街日报、联合报、民众时报、财经日报、新城财经台、ATV、TVB、One.TV、CR2、FinTV、财新、经济通、CBN、财华社、infocast、CRHK、aastocks、iMoney智富

特别鸣谢:CCTV、新华社、中新社、路透社、彭博通讯社、福布斯、胡润

联合发布媒体:每日经济新闻、中国经济时报、法制晚报、中国经营报、中华工商时报、北京晚报、北京青年报、华夏时报、新地产、楼市传媒、中国住房、城市开发、中国房地产业、新闻晨报、房地产时报、上海商报、东方早报、青年报、新民晚报、广州日报、南方都市报、深圳晚报、扬子晚报、沈阳晚报、哈尔滨日报、成都日报、重庆时报、武汉晚报、江南都市报、大连晚报、半岛都市报、云南信息报、上海教育电视台、上海卫视今日房产等

中国新闻网

凤凰房产(沈阳)

凤凰房产(沈阳)

国际金融报

南方都市报

南方日报

青年报

文汇网

香港文汇报

扬子晚报

证券日报

中国经济时报

凤凰房产(上海)

房产之窗

东莞日报

东莞大道

东方网

成都日报

重庆晚报

香港文汇报

现代快报

深圳商报

南宁晚报

南京日报

明报

辽宁日报

经济通

新华网(香港)

新浪香港

信报

中国消费者报

中国日报

雅虎新闻

雅虎财经

雅虎财经

星岛日报

信报财经新闻

信报财经新闻

经济日报

经济日报

京华时报

大公报

成都日报

参考消息

阿斯达克财经网

PChome_Online

Now Finance_Online

Infocast

iMoney

德阳日报

东方早报

东网(香港)

今晚报

华南早报网

华南早报

华富财经

和讯网(香港)

广州日报

福州晚报

福州日报

21CN财经(香港)

贵阳晚报

长春日报

余杭晨报

晶报

杭州日报

海峡导报

海西晨报

贵州商报

贵州都市报

舟山日报

北京晚报

北京晚报

东地产

江南都市报

昆明日报

| 排名 | 企业名称 | 排名 | 企业名称 | 排名 | 企业名称 | 排名 | 企业名称 |

|---|---|---|---|---|---|---|---|

| 1 | 万科 000002.SZ | 26 | 建业地产 00832.HK | 51 | 陆家嘴 600663.SH | 76 | 银亿股份 000981.SZ |

| 2 | 中国海外发展 00688.HK | 27 | 蓝光发展 600466.SH | 52 | 城投控股 600649.SH | 77 | 华业资本 600240.SH |

| 3 | 绿地控股 600606.SH | 28 | 金隅股份 601992.SH | 53 | 瑞安房地产 00272.HK | 78 | 信达地产 600657.SH |

| 4 | 恒大地产 03333.HK | 29 | 荣盛发展 002146.SZ | 54 | 仁恒置地 Z25.SG | 79 | 明发集团 00846.HK |

| 5 | 万达商业 03699.HK | 30 | 首开股份 600376.SH | 55 | 保利置业集团 00119.HK | 80 | 新华联 000620.SZ |

| 6 | 保利地产 600048.SH | 31 | 上实城开 0563.HK | 56 | 合景泰富 01813.HK | 81 | 阳光100中国 02608.HK |

| 7 | 华润置地 01109.HK | 32 | 龙光地产 03380.HK | 57 | 北京城建 600266.SH | 82 | 光明地产 600708.SH |

| 8 | 富力地产 02777.HK | 33 | 泰禾集团 000732.SZ | 58 | 中粮地产 000031.SZ | 83 | 五矿建设 00230.HK |

| 9 | 碧桂园 02007.HK | 34 | 宝龙地产 01238.HK | 59 | 滨江集团 002244.SZ | 84 | 华远地产 600743.SH |

| 10 | 华夏幸福 600340.SH | 35 | 金融街 000402.SZ | 60 | 华发股份 600325.SH | 85 | 浦东金桥 600639.SH |

| 11 | 世茂房地产 00813.HK | 36 | 禹洲地产 01628.HK | 61 | 苏宁环球 000718.SZ | 86 | 莱蒙国际 03688.HK |

| 12 | 招商蛇口 001979.SZ | 37 | 华侨城 000069.SZ | 62 | 新湖中宝 600208.SH | 87 | 当代置业 01107.HK |

| 13 | 龙湖地产 00960.HK | 38 | 新世界中国 00917.HK | 63 | 华南城 01668.HK | 88 | 中洲控股 000042.SZ |

| 14 | 金地集团 600383.SH | 39 | 泛海控股 000046.SZ | 64 | SOHO中国 00410.HK | 89 | 南京高科 600064.SH |

| 15 | 融创中国 01918.HK | 40 | 越秀地产 00123.HK | 65 | 时代地产 01233.HK | 90 | 京投银泰 600683.SH |

| 16 | 远洋地产 03377.HK | 41 | 雅戈尔 600177.SH | 66 | 张江高科 600895.SH | 91 | 冠城大通 600067.SH |

| 17 | 雅居乐地产 03383.HK | 42 | 深圳控股 00604.HK | 67 | 迪马股份 600565.SH | 92 | 中锐地产 ACW.SG |

| 18 | 金科股份 000656.SZ | 43 | 景瑞控股 01862.HK | 68 | 中国奥园 03883.HK | 93 | 鲁商置业 600223.SH |

| 19 | 新城控股 601155.SH | 44 | 中骏置业 01966.HK | 69 | 北辰实业 601588.SH | 94 | 美好集团 000667.SZ |

| 20 | 旭辉控股集团 00884.HK | 45 | 合生创展集团 00754.HK | 70 | 大名城 600094.SH | 95 | 香江控股 600162.SH |

| 21 | 绿城中国 03900.HK | 46 | 建发股份 600153.SH | 71 | 嘉华国际 00173.HK | 96 | 中弘股份 000979.SZ |

| 22 | 中国金茂 00817.HK | 47 | 亿达中国 03639.HK | 72 | 花样年控股 01777.HK | 97 | 中华企业 600675.SH |

| 23 | 中南建设 000961.SZ | 48 | 沿海家园 01124.HK | 73 | 福星股份 000926.SZ | 98 | 顺发恒业 000631.SZ |

| 24 | 阳光城 000671.SZ | 49 | 中天城投 000540.SZ | 74 | 国瑞置业 02329.HK | 99 | 苏州高新 600736.SH |

| 25 | 路劲基建 01098.HK | 50 | 首创置业 02868.HK | 75 | 卓尔发展 02098.HK | 100 | 宋都股份 600077.SH |

| 企业名称 | 企业代码 | 1 中国海外发展 | 00688.HK |

|---|---|

| 2 上实城开 | 0563.HK |

| 3 中骏置业 | 01966.HK |

| 4 路劲基建 | 01098.HK |

| 5 中国金茂 | 00817.HK |

| 企业名称 | 企业代码 |

|---|---|

| 1 华夏幸福 | 600340.SH |

| 2 深圳控股 | 00604.HK |

| 3 美好集团 | 000667.SZ |

| 4 宝龙地产 | 01238.HK |

| 5 中洲控股 | 000042.SZ |

| 企业名称 | 企业代码 |

|---|---|

| 1 阳光城 | 000671.SZ |

| 2 绿地控股 | 600606.SH |

| 3 禹洲地产 | 01628.HK |

| 4 建业地产 | 00832.HK |

| 5 当代置业 | 01107.HK |

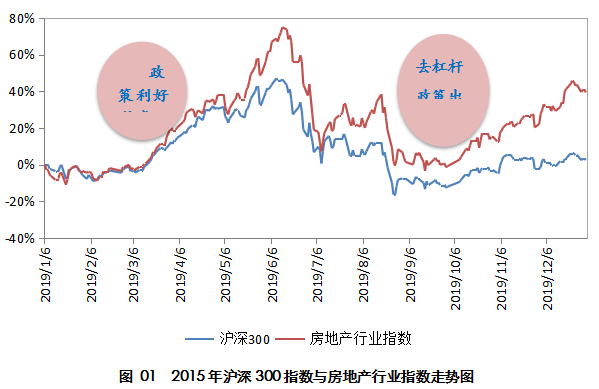

2015年,中国经济维持中速增长,但下行压力有增无减。房地产行业依旧是被作为拉动经济增长的重要抓手,成为经济增长的“稳定器”。年内,受益于政策推动,房地产行业销售创下新高,全国商品房成交额87281亿元,同比增长14.4%。行业投资增速则持续探底,全国房地产开发投资95979亿元,比上年仅增长1.0%。住宅施工面积、房屋新开工面积和竣工面积则均呈现负增长。

在市场整体显着复苏的同时,城市间成交热度分化也进一步凸显,“分类调控”成为2016年楼市主要调控原则。从各城市能级来看,一线城市和部分热点二线城市房价快速上涨,增加供应将是重点,同时一线城市限购政策仍将延续,以防止投资需求过快增长导致房价涨幅过高,如在房价上涨过快的深圳、上海、苏州、南京等地,地方政府针陆续出台了严格的限购及抑制投资性需求的政策。对于多数二线和三、四线城市,则以刺激需求、促进库存去化为主,加大住房公积金贷款支持力度、降低交易税费、税收优惠、鼓励农民进城购房等一系列政策全面铺开。

2015年,中国资本市场保持了量化宽松的货币政策,年初A股在多重利好政策下走出一波大牛市行情。在此背景下,不少上市房企为寻求更高的估值,陆续选择回A发展。在估值更高的A股市场上市不仅能实现更可观的融资金额,同时也能获取更高的股权溢价。

2015年,中国资本市场在震荡中探索前行。部分上市公司在转型和重组主题下,估值进一步得以提升。值得注意的是,在中国资本市场逐渐成熟的情况下,国资改革也逐步进入深水区。2015年9月13日,中共中央、国务院印发《关于深化国有企业改革的指导意见》,对深化国有企业改革作出了重大部署。9月24日,《国务院关于国有企业发展混合所有制经济的意见》发布,围绕国企改革的市场化重组正式开启。

中国房地产上市公司测评研究对象按如下方式确定:

1、在上海、深圳、香港、新加坡、美国等地上市,且主要业务位于中国大陆地区;

2、上市公司中房地产业务收入占整个营业收入的比例超过50%;

3、上市公司中房地产业务收入占营业收入的比例虽小于50%,但房地产业务属于该上市公司第一主营业务。

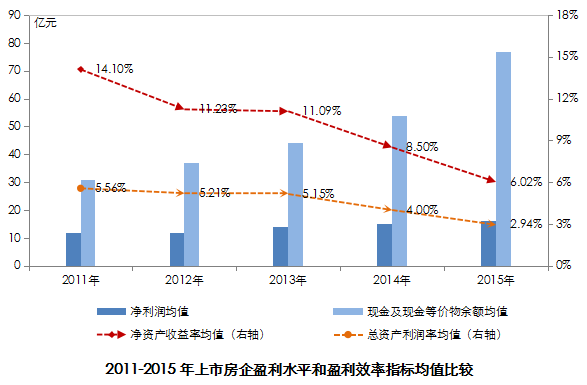

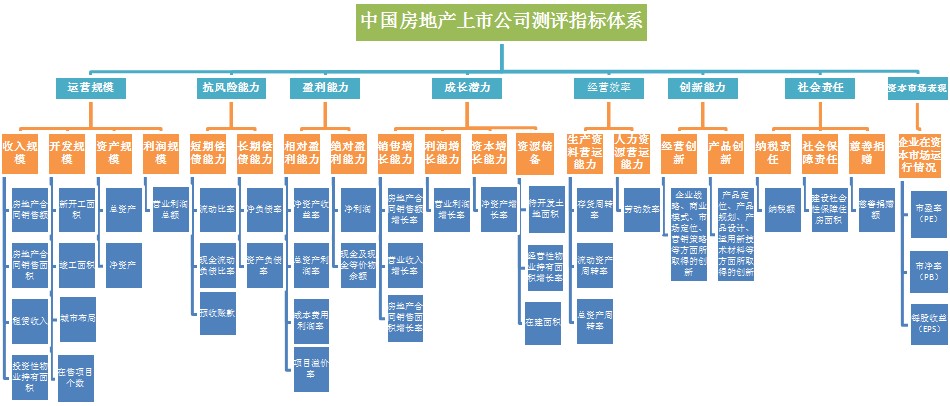

中国房地产开发企业测评从企业规模、风险管理、盈利能力、成长潜力、运营绩效、创新能力、社会责任七大方面,采用了收入规模、开发规模、利润规模、资产规模、短期偿债能力、长期偿债能力、融资能力、相对盈利能力、绝对盈利能力、销售增长能力、利润增长能力、资本增长能力、资源储备、生产资料营运能力、人力资源营运能力、经营创新、产品创新、纳税责任、社会保障责任、慈善捐赠等20个二级指标,包括房地产业务收入、租赁收入、房地产销售面积、投资性物业持有面积、资产总额、利润总额、现金流动负债比等53个三级指标全面衡量企业的综合实力。

基于多指标评价的复杂性,房地产开发企业测评模型既要尽可能全面地将各类反映企业经营绩效的指标包括进去,同时又要避免引入过多重复信息,夸大某一指标的相对影响,因此中国房地产开发企业测评模型选取了业内公认的因子分析法、层次分析法(AHP)、功效系数法三种测评统计方法分别对企业数据进行测算,然后采用组合评价Borda法对三种方法加以综合,最后得出最终的排名得分,有效地解决了不同测评模型测算结果的不一致现象,从而保证了测评结论尽可能客观、公正、专业和科学。

(1)纳入测评研究的上市公司的年报、半年报、季报和各项公告;

(2)国家统计局和各地统计局统计数据;

(3)CRIC咨询决策系统。克而瑞CRIC决策咨询系统是中国目前最全面、完整的房地产信息数据库之一;

(4)公开渠道信息资源。从任何公开第三方信息渠道取得的相关信息,中国房地产测评中心一直以来专门对国内活跃上市和非上市房地产企业的所有公开信息资料进行跟踪收集,经确认后,汇总、整理归档并录入中国房地产企业测评系统。